美国1月CPI数据又爆表,飙升至40年以来新高!美联储激进加息预期爆棚,美股美债巨震。三大股指震荡下跌,抹去前一天涨幅,道指狂泻超500点;美债大跌,十年期美债收益率跳涨至两年半以来最高盘中水平。

龙头明星科技股、芯片股领跌,全球市值最大两家公司苹果、微软皆跌超2%,特斯拉召回57万汽车跌近3%,市值一夜蒸发超280亿美元(约1800亿元人民币)。

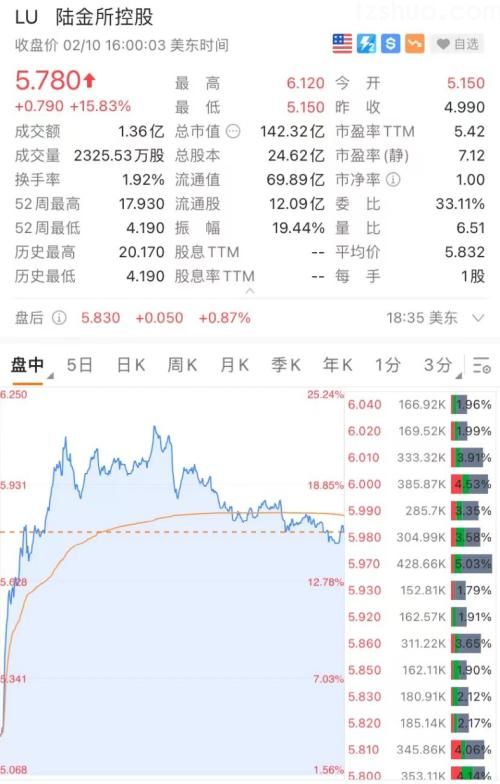

不少中概股却逆势上扬,陆金所涨超15%领跑中概股。

全球最大的10万亿美元资管巨头贝莱德公布去年四季度持仓,稳健加仓大型科技股。

美国CPI再次震惊市场

拜登紧急发声安抚:年底前通胀会大幅下降

美东时间2月10日盘前,美国劳工统计局公布数据显示,美国1月整体CPI同比上涨7.5%,增速再次加快,飙升至1982年3月以来的最高水平,高于预期值7.3%,同时也高于前值7.0%。这已经是该数据连续九个月达到或高于5%。

此外,1月CPI环比增幅意外扩大,达到0.6%,预期为增0.4%,前值为增0.5%。

剔除了相对波动较大的食品和能源价格后的1月核心CPI读数为6%,也达到近40年以来最高水平。略高于预期值5.9%,也高于前值5.5%;核心CPI环比上涨0.6%,略高于预期值0.5%,与前值持平。

这已经是CPI连续第20个月上涨,商品和服务成本全部都在上涨。

美东时间2月10日白宫发布的声明中,拜登称,他的两项首要经济任务是打造发展的经济,带来更多薪资可观的工作,降低物价,它源于疫情带来的通胀这一全球问题。面对价格上涨,政府一直在运用可以支配的一切工具,周四的CPI数据是一个提醒,提醒大家美国人的预算正在以给餐桌真正制造压力的方式被蚕食。但一些迹象显示,我们能克服这种挑战。

白宫声明中称,“虽然今天的报告(显示通胀)高企,但预测者还在预计到2022年底以前,通胀会大幅放缓。幸运的是,我们看到上个月实际薪资正增长,而且构成去年约四分之一整体通胀的汽车价格温和(增长)。我们还看到有关新增失业救济申请人数继续下降的好消息。这是去年我们让国民重返工作岗位取得实际进展的迹象。”

拜登承诺,政府将继续打击遏制家庭和劳动者的高成本,继续推动增加竞争,让美国的市场更有竞争力,让消费者有更多选择。

美联储票委再次放鹰

长短期美债收益率飙涨

CPI数据公布的数小时后,美联储美今年票委之一、美国圣路易斯联储主席布拉德James Bullard再次放鹰。他表示,他支持在7月初将利率提高整整一个百分点,包括2000年以来首次加息50个基点,以应对美国近四十年来最热的通货膨胀。

作为今年有FOMC会议投票权的美联储高官,布拉德强调美联储的工作重心在于对抗通胀。他的计划包括在三次会议上分散加息,并从第二季度开始缩减美联储的资产负债表,随后在下半年根据最新数据决定利率路径,但布拉德表示对3月是否加息50个基点还没有最终决定,表示在加息规模上将听从鲍威尔的意见。

对于加息次数,不久前布拉德曾表示,市场对今年加息五次加息的预估不算离谱,但具体加多少次很大程度取决于通胀的发展。

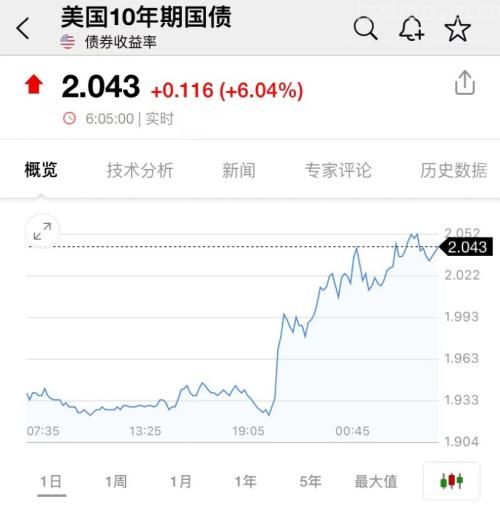

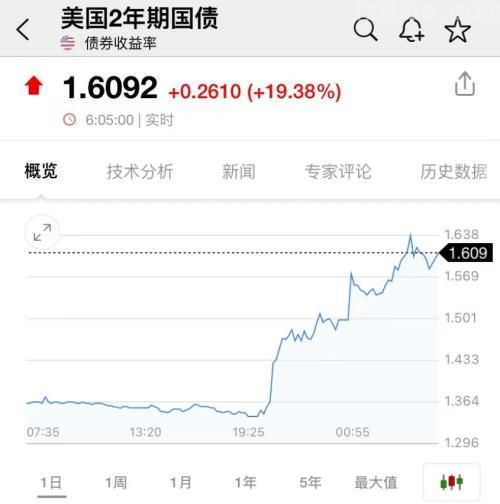

超预期的通胀爆表和布拉德的“鹰派”发言令美债收益率飙升,10年期美债收益率自2019年8月以来首次冲破2%重要关口。

对货币政策更敏感的两年期美债收益率盘中则升超10个基点,刷新疫情前夕的两年高位,而在布拉德放“鹰”后,两年期美债收益率更是一度上涨超22个基点,达到1.57%。

此外,美国2/10年期美债收益率曲线趋平,触及50个基点,与市场加息预期一致。短端美债收益率上涨幅度大幅超过长端。

市场加息预期飙升吓坏美股

三大股指齐跳水

CPI数据发布后,货币市场现在预期美联储在未来三次会议上将累计加息一个百分点,这意味着其中一次可能升息50基点,或者官员召开计划外的紧急政策会议提高利率。目前,市场认为3月加息50个基点的概率超过了75%,此前预计此概率为50%。

加拿大丰业银行(Scotiabank)资本市场经济学主管德里克·霍尔特(Derek Holt)表示,美联储“远远落后于与美国在最大就业率或超过最大就业率的情况下进行的通胀斗争,以及不断上升的工资压力,如果没有突然而严厉的政策变动,这将很难得到解决。”

景顺(Invesco)资产配置研究全球主管Paul Jackson也曾预言,10年期美债收益率今年可能突破2.5%,对成长股居多的标普500指数影响相对更大,或令标普大盘今年累跌。

LPL Financial资产配置策略师Barry Gilbert也称,1月通胀再次意外飙升,市场继续担心美联储会采取激进措施。虽然情况可能会开始好转,但市场对美联储过度紧缩的担忧不会消失,除非有明显迹象表明通胀正在得到控制。

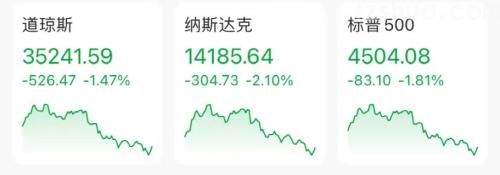

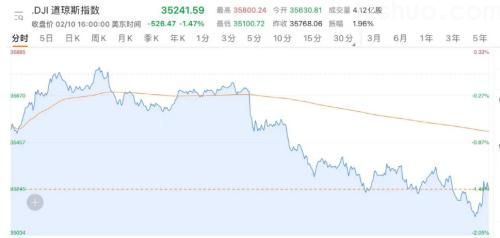

加息预期飙升外加美联储官员的鹰派发言,导致美股全天表现一波三折,虽短暂盘中回升,但在布拉德发言后整体跌幅迅速扩大,最终全部收跌。

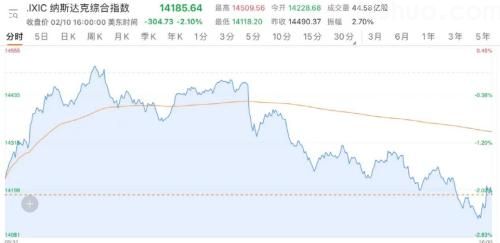

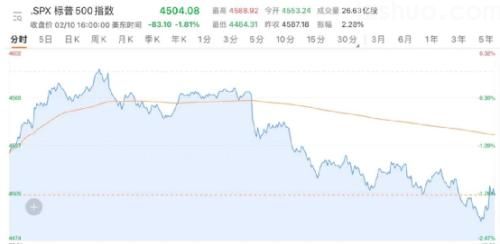

截至收盘,道琼斯工业平均指数收跌526.47点,跌幅1.47%,报35241.59点;纳指收跌304.73点,跌幅2.10%,报14185.64点;标普500指数收跌83.10点,跌幅1.81%,报4504.08点。

至此,美股三大指数均止步两连涨,标普500指数从一周新高回落,道指从三周半新高回落,纳指从三周新高回落。标普和道指重新失守100日均线。

成分股方面,安进跌3.53%,微软跌2.84%,思科跌2.52%,纷纷领跌道指。

龙头科技股领跌

微软跌近3%

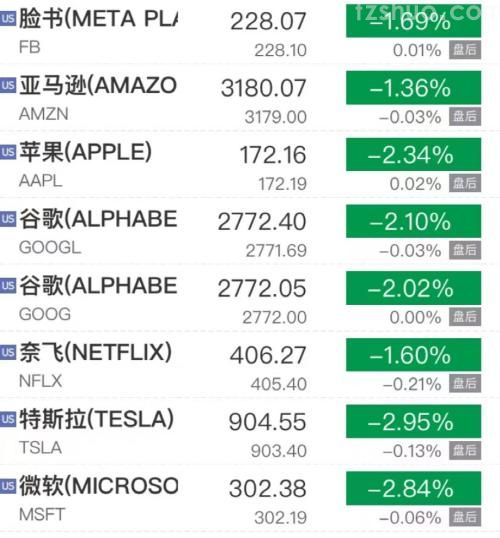

加息预期飙涨,高估值科技股承压。龙头科技股组团下跌。Facebook的母公司Meta盘收跌1.7%;亚马逊盘收跌1.4%,连跌两日;苹果收跌2.3%,止步两连涨、从五周新高回落;微软跌2.8%;奈飞收跌1.6%;谷歌母公司Alphabet跌超2%,失守一周高位。

召回超57万量汽车

特斯拉市值蒸发1800亿

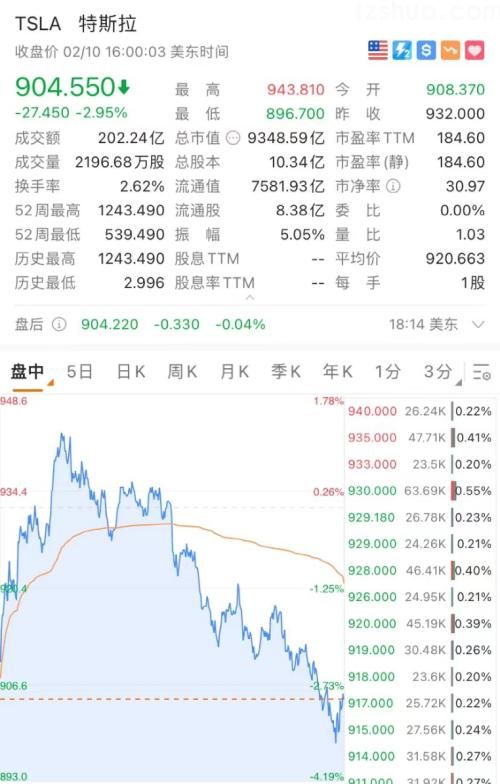

特斯拉因扬声器功能或掩盖行人警告系统的声音问题在美召回578607辆汽车,是去年10月以来的第11次召回。

美国国家交通安全管理局(NHTSA)美东时间2月10日表示,此次召回主要由于特斯拉扬声器中的 "Boombox "功能,该功能允许司机在车辆行驶中播放声音,这可能掩盖对行人的声音警告,进而违反了联邦安全标准。

NHTSA表示,特斯拉将通过远程升级(OTA)的方式来修复该问题,"Boombox "功能将被禁用。

此次召回范围包含2020年-2022年期间生产的Model S、Model X和Model Y,以及2017年-2022年期间生产的Model 3。

随着美国安全监管机构加强对特斯拉的审查,特斯拉近期频繁开启大规模召回。本周三,由于软件错误可能导致挡风玻璃除霜性能下降,特斯拉宣布将在美国召回26681辆汽车。

而在2月3日,特斯拉更是因为软件安全问题,宣布在美国召回逾81.7万辆汽车,此次召回也是公司历史最大规模召回。

对于特斯拉汽车频繁的质量问题,公司CEO马斯克早有预见。早在去年2月接受采访时,马斯克就公开承认,一旦公司大幅扩大产能,特斯拉电动汽车的质量就会受到影响。

在被问及何时才应该购买特斯拉时,马斯克坦诚,一般客户要么一开始就买,要么等产量稳定下来以后再买,在产量爬坡过程中公司产品将注定存在各种问题。

特斯拉收盘跌近3%,市值蒸发超280亿美元(约1800亿元人民币),报904.55美元/股,总市值9349亿美元。

芯片股承压

抱团下跌

大盘下挫,芯片股也难逃。高通跌5.37%;AMD跌超5%,AMD宣布已获得收购赛灵思的所有必要批准,预计交易于2月14日左右完成;英伟达跌超3%;台积电跌0.65%,其1月销售额1721.8亿元新台币同比增36%,再创单月营收新高。

中概股逆势上扬

陆金所涨超15%领跑

大盘下行,但不少热门中概股逆市上涨跑赢大盘。陆金所涨超15%,贝壳涨超6%,涂鸦智能和叮咚买菜涨约4.0%,流利说、掌门教育、欢聚时代至少涨超2.3%,拼多多和网易有道至多涨约1.5%,360数科涨0.8%。

不过中概新能源车“蔚小理”齐跌,阿里巴巴和腾讯ADR跌2%,百度和B站跌1%。

本周三美股盘后,明晟公司将陆金所ADR等五只股票纳入至MSCI中国全股票指数。MSCI作为头部指数编制公司,为全球投资人提供基准指数参考。据悉,入选市场主流指数将有助于上市公司拓宽资金来源并提升流动性。上述调整将于2022年2月28日收市后生效。

受此利好提振,陆金所涨超15%,领跑一众中概股。

全球最大资管巨头贝莱德公布去年四季度持仓

稳健加仓大型科技股

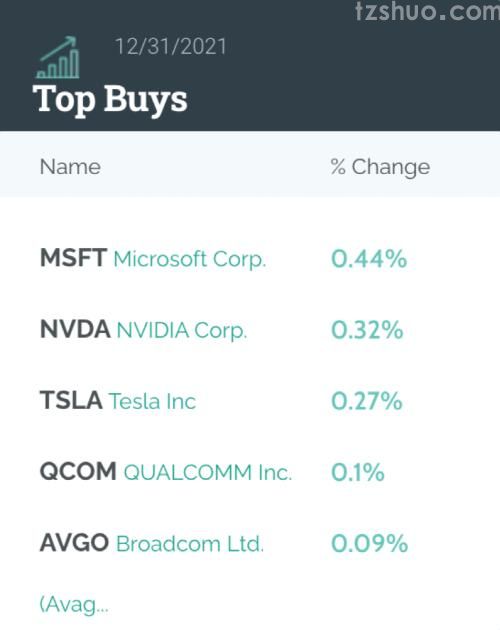

全球资管巨头、资产规模达到10万亿美元的贝莱德(BlackRock)披露四季度13F持仓,稳健加仓大型科技股。

文件显示,贝莱德去年四季度五大买入股为微软(MSFT.O)、英伟达(NVDA.O)、特斯拉(TSLA.O)、高通(QCOM.O)以及博通(AVGO.O)。而去年四季度,贝莱德减持了Paypal(PYPL.O)、华特迪士尼(DIS.N)、摩根大通(JPM.N)等。

(来源:whalewisdom)

重仓股方面,第一重仓股为苹果,持股比例4.61%,第二重仓股为微软,持股比例4.44%。其次为亚马逊、谷歌和特斯拉。英伟达也排在其重仓股前列。

(来源:whalewisdom)

本文源自中国基金报

投资说 » 重磅!通胀爆表:美股狂泻500点!拜登紧急发声 多只芯片股大跌

免责声明:本文由网友提供互联网分享,不代表本网的观点和立场;如有侵权请联系删除。