01PART

疫情概述

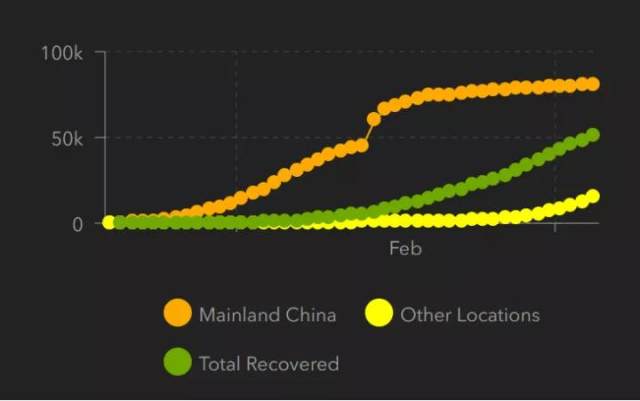

全球病例统计

数据来源:Johns Hopkins CSSE

02PART

对中国市场的影响

相比非典,本次疫情虽然致命性较弱,但传染性更强,由于前期应对不及时,传播更广。且中国经济下行压力更大,外部环境更差。短、中、长期的影响都要超过非典时期。

1、短期经济下行压力较大

近期全国大范围的居家隔离降低了生活消费需求。

同时,全国多个省份也发布了延期复工的方案,意味着生产性的采购需求也会有较大的下滑。这些需求的下降,都会造成相关领域的供求不平衡,带来价格下行。

目前,中国正处于经济增长放缓阶段,新型冠状病毒可能会使本就放缓的中国经济雪上加霜。

根据2003年非典前后中国经济增长变化趋势来看,非典导致了2003年第二季度中国GDP增长大幅下滑,但随后两个季度的高速增长基本上抵消了二季度的影响。

新型冠状病毒影响主要在第一季度,但对消费者信心的影响会持续整年,会对中国经济的长期发展产生重要影响。

2、 消费、旅游业等面向终端客户行业受挫严重

交通运输、商业零售、酒店餐饮、影视传媒、旅游服务,以及各行各业的销售,都有一定程度的影响。

特别是面向终端客户的行业,受到的影响相对比较大。为避免人群聚集,春节各类聚餐和婚宴等几乎全部取消,大量餐厅、商场、影院停止营业,餐饮、零售消费行业损失惨重。西贝带头发出餐饮业预警,大批企业可能坚持不到疫情结束。

随着疫情在中国逐渐转好,根据2003年非典疫情结束后的经济表现,消费行业有可能在解除危机后迎来一波报复性增长。

3、信息服务、医疗产业利好

从短期来看,全国范围的居家隔离状态,推动了信息服务及医疗产业的发展进程。

在全民居家隔离期间,游戏、在线媒体和云服务等线上产业获得了良好的发展契机,再加上5G移动网络的成熟,其应用方面也会加快进展。

开工以后钉钉,微信企业版,在线视频平台Zoom等全部爆掉,远程办公需求爆发。

疫情促进了社会对医疗卫生和防疫服务等领域的重视,在短期也带来了全社会对相关物资的需求上升。医疗健康产业,不仅短期有需求增加的刺激,从中长期看,医疗服务行业依旧是国民重点关注的行业。

03PART

对全球市场的影响

2003年,非典导致全球经济约损失400亿美元,2003年第二季度全球经济增长速度下降了1个百分点。中国经济体量更大,与全球经济的联系更加紧密。2003年中国人均GDP仅1,200美元,2019年中国人均GDP已超10,000美元。

可见,如果疫情进一步发展,造成的经济损失极很有可能比非典更高。

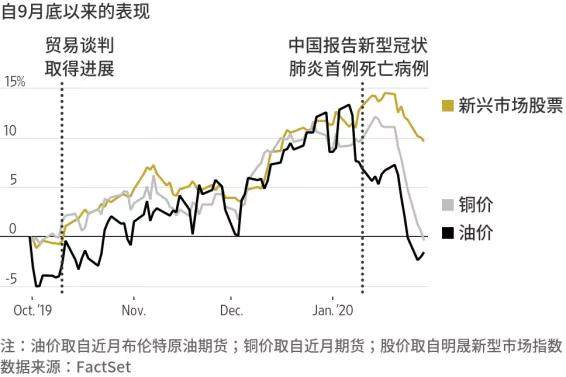

1、全球股市由涨转跌

2020年开年,全球股市一片利好,标准普尔500指数、斯托克欧洲600指数、印度标准普尔BSE Sensex指数等基准股指纷纷创下新高。

随着新冠病毒在全球的蔓延,日本、韩国、伊朗和意大利,均出现了较为严重的疫情,而美国的确诊病例也开始出现蔓延,美国三大股指一周内下跌了10%左右。随着3月3日美联储宣布第三次降息,美股再次跳水。

2、各大宗商品价格创近几月最大跌幅

因投资者担心疫情对中国经济造成的负面影响,布伦特原油上周跌幅超过6%,是8个月以来最大跌幅,因为石油是物流、客运、旅游等各个行业供应链的基础,而中国是世界第二大石油消费国,经济活动放缓就意味着需求减少。

石油输出国组织OPEC及俄罗斯等国正在考虑进一步减产,以提振油价。同样,铜、铁矿石等原材料的价格也在大幅下跌。

3、新兴市场影响较为严重

由于原材料价格下跌威胁到智利和巴西等生产国的经济增长,新兴市场股市也一改自贸易谈判取得进展的上涨势头,受挫下跌。

由于中国是日韩及东南亚地区主要的旅游业客流来源,随着疫情的蔓延,更是使东南亚等地的消费和旅游业遭受重创。

以H1N1、SARA和西班牙流感为例,我们观察到了市场对该类型事件的反应:在H1N1和SARA爆发时期,这两个疾病规模相对比较小,在关于疾病爆发的负面头条刚出现的时候,市场以风险规避的目的表现出了增长下降和质量下降的反应,即股票下跌,黄金和债券上涨(正如我们在过去几天看到的那样)。然而,这些反应随着时间逐渐消失,市场也没有出现明显和巨大的持续性波动。

04PART

防御型资产配置建议

目前,在疫情对资本市场的影响下,我们的投资策略可以归结为:短期利好债市,利空股市(尤其是新兴市场),中期仍取决于经济基本面,长期取决于全球化进程和结构化调整。

过去一个月表现最差的是新兴市场股市,大宗商品,表现最好的是比特币,其次是黄金,债券。

尽管中国的医药和信息行业,以及美国生物医药行业都在上涨,但我们还是建议投资者近期关注一些防御型资产,包括黄金和债券和防御性股票ETF。

另外,在股债双杀的行情下,固定收益投资者可以配置一些信贷私募产品,分散风险、保证资产收益。

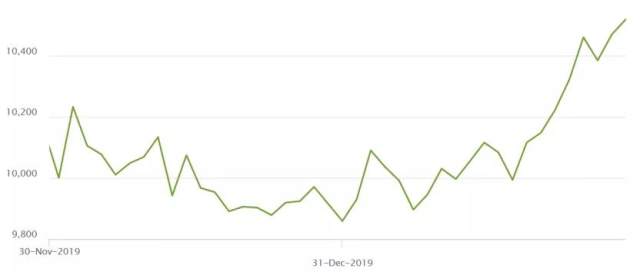

1、黄金

冠状病毒引发了投资者对避险资产的需求。在市场动荡时期被视为主要投资选项的贵金属黄金,其价格也再次得到了提振,超越1月初因为中东地缘政治紧张而创下的新高。

而全球最大的对冲基金,Bridgewater最近以全球不确定性为由,将黄金价格目标价定为2,000美元。

2、债券

出于对疫情的担忧,投资者近几天抛售高风险资产,纷纷转向最安全的政府债券。

伴随着避险情绪的高涨,美国国债价格自上周以来大涨。10年期美国国债收益率下跌4.11%,周一跌至1.61%左右,为去年10月10日以来的最低水平。

iShares 20 Year Treasury Bond ETF

3、防御性股票ETF——公共事业类股票

公用事业类股票通常被视为防御类股票,或股市中价格较为稳定的行业。

很多投资通过投资该类资产以规避波动性。这些公司通常提供人们生存最基本的必需品,如食物、水、庇护所,房屋供暖能源等。

该行业股票还通常提供稳定的股息,为投资者提供债券式的收入回报。此外,在长期利率较低的环境下,公用事业股票的股息收益率对有收益意识的投资者更具吸引力。

去年在美联储三次降息后,许多投资者都买入了公用事业的股票及行业ETF。而随着冠状病毒重创市场,以及全球经济放缓的担忧加剧,投资者更加迅速的转向了防御性资产配置策略。公用事业类股是目前表现最佳的板块。

在过去一个月里, Utilities Select Sector SPDR Fund(XLU)的涨幅超过了6%,这是自2016年6月以来表现最好的一个月,并取代了1月份IT行业的榜首位置。

值得注意的是,防御性资产的价格自2018年以来就越来越贵,投资者应当注重合理的资产配置,分散风险。在疫情得到控制后,适时地将防御型投资策略调整为中期投资策略。

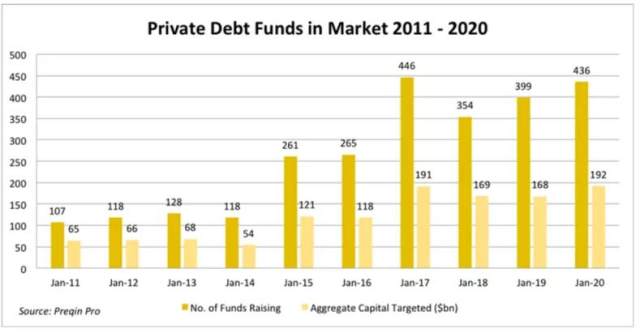

4. 私人信贷市场

全球的私人信贷公司的资产管理规模,自2008年底的2379亿美元的私人信贷资产, 至2018年底达到了7675亿美元,十年间实现了巨大的增长和飞跃。

另类信贷委员会 (Alternative credit Council) 在其2019年的研究报告中显示,全球私人信贷市场继续快速增长,而美国和欧洲市场是未来三年市场潜在增长的最大来源。

另外,88%的基金经理相信全球养老基金将更多地投资于私人信贷上。80%的保险公司高层表示,在未来三年内,保险公司将增加信贷投资。而50%的家族办公室表示,高净值客户、私人银行和个人投资者将更多地投资于私人信贷资产。

数据来源:IPE

总体而言,对于长期投资者,尤其是那些固定收益投资者来说,该资产类别仍然是一个不错的选择。当下一轮的经济低迷期不可避免地到来时,我们相信,私人信贷市场可以让投资者从相对保守、具有下行保护的资产中获得有吸引力的收益率。

投资说 » 疫情下的防御型资产配置攻略

免责声明:本文由网友提供互联网分享,不代表本网的观点和立场;如有侵权请联系删除。